Упрощенная система налогообложения – наиболее распространенный формат отчетности среди представителей малого бизнеса. В 2024 году была разработана новая декларация по УСН в 2025 году. Что изменилось в документе и как он теперь выглядит, можно узнать из этой статьи.

Кто сдает декларацию по УСН

Отчетность по УСН сдают в ФНС все ООО и предприниматели, которые применяют этот специальным налоговый режим.

Срок сдачи декларации (п. 1 ст. 346.19, п. 1 ст. 346.23 НК РФ):

- до 25 марта следующего года за отчетным — для компаний;

- до 25 апреля следующего года за отчетным— для ИП.

То есть в 2025 году компании и ИП сдают декларацию по УСН за 2024 год.

Стоит отметить, что если крайний срок подачи декларации попадает на нерабочий день, то дата переносится на ближайший рабочий день (п. 7 ст. 6.1 НК РФ).

Нюансы по оформлению декларации по УСН

- Если организация или предприниматель закрыли свою деятельность на упрощенке, сдать декларацию по УСН. Для ООО в срок до 25 числа месяца, следующего за месяцем исключения из ЕГРЮЛ. Для ИП срок не определен, то есть можно сдать в привычные даты — до 25 апреля следующего года. Однако на практике декларация по УСН сдается сразу при закрытии бизнеса.

- Если компания или ИП перешли на УСН в 2024 году, но в последствии не вели деятельность, то в 2025 году надо сдать нулевую декларацию по УСН.

- Предприниматели, которые работали по упрощенке, но купили патенты, также должны подавать декларации по УСН, включая нулевые, если дохода в тот период не было.

Проще говоря – если была упрощенка, то документы в любом случае подавать нужно, иначе возникнут неприятные последствия: штрафы, блокировки расчетного счета.

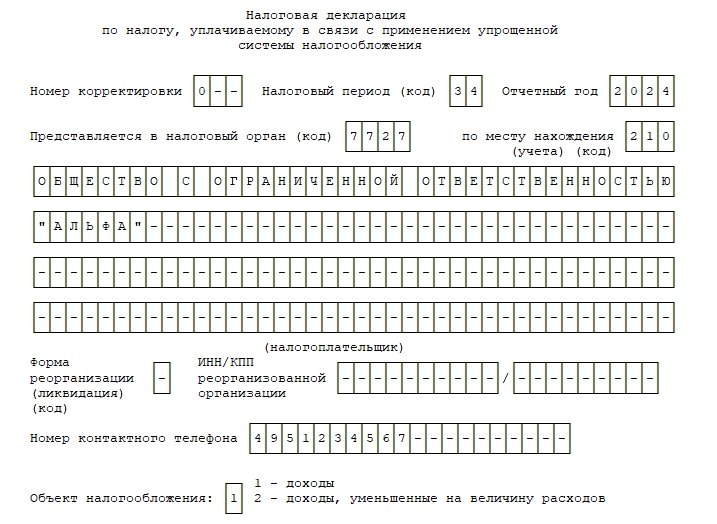

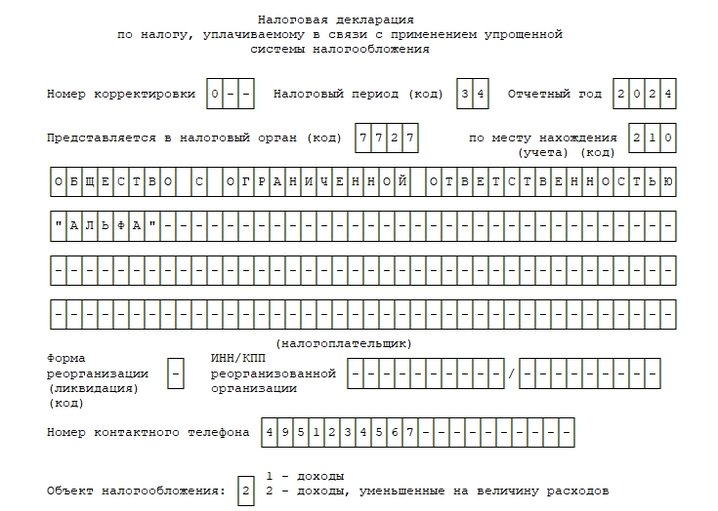

По какой форме заполняется декларация по УСН за 2024 год в 2025 году

Декларация по упрощенной системе налогообложения за 2024 год заполняется по форме, утвержденной приказом ФНС от 02.10.2024 № ЕД-7-3/813@. Форма содержит титульный лист и несколько разделов, которые заполняются в зависимости от выбранного режима налогообложения: "Доходы" или "Доходы минус расходы".

При оформлении декларации необходимо использовать актуальные сведения и соблюдать установленные правила заполнения формы. В противном случае ФНС может отказать в принятии отчетности и выписать штраф.

Как заполнить декларацию по УСН

В зависимости от того, какой объект налогообложения выбран, отчетность будет отличаться по тем или иным параметрам. Однако в любом случае компания должна заполнить титульный лист. Что касается разделов — в таблицах ниже.

|

Раздел

|

Что указывать

|

|

УСН «Доходы»

|

|

|

Раздел 1.1 |

Авансовые платежи и налог за год к уплате |

|

Раздел 2.1.1 |

Расчет налога к уплате по кварталам и за год и суммы авансовых платежей (только по полученным доходам) |

|

Раздел 2.1.2 |

Заполняют налогоплательщики, которые уплачивают торговый сбор (Москва). В этом разделе укажите расчет суммы торгового сбора, на который можно уменьшить налог к уплате |

|

Раздел 3 |

Заполняют компании и ИП, которые получали целевые средства (в п. п. 1 и 2 ст. 251 НК РФ). Например, гранты. В этом разделе указывается вид поступления, сумма и срок использования. |

|

Раздел 4 |

Новый раздел. Его заполняют компании из новых регионов России (ЛНД, ДНР, Запорожской и Херсонской областей), которые могут уменьшить сумму налога на величину расходов на покупку ККТ. В этом разделе указываются модель, заводской и регистрационный номер ККТ, а также дата регистрации ККТ в налоговой и сумма расходов. |

Рекомендуемая последовательность заполнения:

- разд. 2.1.1;

- разд. 2.1.2, если вы уплачивали торговый сбор, уменьшающий авансовые платежи (налог);

- разд. 4, если имеете право уменьшить налог за 2024 г. на расходы по приобретению ККТ;

- разд. 1.1;

- разд. 3, если вы получаете целевое финансирование, другие целевые средства, указанные в п. п. 1 и 2 ст. 251 НК РФ.

В основном при применении УСН «Доходы» заполняют титульный лист, раздел 1.1 и раздел 2.1.1.

|

Раздел

|

Что указывать

|

|

УСН «Доходы минус расходы»

|

|

|

Раздел 1.2 |

Авансовые платежи и налог за год к уплате |

|

Раздел 2.2 |

Расчет налога к уплате по кварталам и за год и суммы авансовых платежей (с учетом полученных доходов и понесенных расходов) |

|

Раздел 3 |

Заполняют компании и ИП, которые получали целевые средства (в п. п. 1 и 2 ст. 251 НК РФ). Например, гранты. В этом разделе указывается вид поступления, сумма и срок использования. |

|

Раздел 4 |

Новый раздел. Его заполняют компании из новых регионов России (ЛНД, ДНР, Запорожской и Херсонской областей), которые могут уменьшить сумму налога на величину расходов на покупку ККТ. В этом разделе указываются модель, заводской и регистрационный номер ККТ, а также дата регистрации ККТ в налоговой и сумма расходов. |

Рекомендуемая последовательность заполнения:

- разд. 2.2;

- разд. 4, если имеете право уменьшить налог за 2024 г. на расходы по приобретению ККТ;

- разд. 1.2;

- разд. 3, если вы получаете целевое финансирование, другие целевые средства, указанные в п. п. 1 и 2 ст. 251 НК РФ.

В основном при применении УСН «Доходы» заполняют титульный лист, раздел 1.2 и раздел 2.2.

Как сдать декларацию (способы)

Существуют несколько способов подачи декларации, каждый из которых имеет свои особенности и преимущества.

- Подача отчета электронным способом через ТКС. Этот вариант удобен тем, что позволяет ограничить себя от заполнения бумаг, минимизирует возникновение ошибок за счет подсказок сервиса и значительно экономит время.

- Стандартная сдача отчетности на бумаге в налоговую инспекцию лично или по почте. Минусы этого способа в том, что надо самостоятельно искать бланки декларации, заполнить декларацию лично от руки или на компьютере — возможны ошибки.

Ответственность за несдачу декларации по УСН

Если вовремя не сдать декларацию по УСН, то компанию или ИП оштрафую по ст. 119 НК РФ в размере 5% от суммы неуплаченного налога по декларации за каждый месяц просрочки. Минимальная сумма штрафа — 1 000 руб., максимальная — 30% от суммы неуплаченного налога.

Кроме этого руководителю компании или другому должностному лицу могут выписать штраф в размере от 300 до 500 руб. по ст. 15.5 КоАП РФ. Обратите внимание, ИП не могут привлечь к ответственности по этой статье КоАП РФ.

Дополнительно налоговая может заблокировать расчетный счет юрлица или ИП за несдачу декларации по УСН более 20 дней (пп. 1 п. 3 ст. 76 НК РФ).