Как получить освобождение от исполнения обязанностей налогоплательщика

Смотреть Содержание

Российское законодательство предусмотрительно заботится о всех налогоплательщиках и особенно помогает предпринимателям. Так, в соответствии с нормой ст. 145 НК РФ, юридическое лицо, чьи доходы за последние 3 мес. не превысили 2 млн руб. имеет право на временное освобождение от уплаты НДС. Как происходит освобождение от исполнения обязанностей налогоплательщика, в чем состоит правовая суть статьи 145 НК РФ и как она применяется на практике, предлагаем узнать из нашего материала.

Общее понятие содержания

Статья 145 НК РФ регламентирует освобождение от НДС организаций, предприятий и ИП, у которых за 3 следующих друг за другом календарных месяца сумма выручки за товары, услуги и другие работы не превышала указанный максимум (2 млн. руб.).

Претендовать на временное освобождение от исполнения обязанностей налогоплательщика НДС имеют право российские предприниматели, использующие основную систем налогообложения (ОСНО). Пользоваться статьей могут почти все юрлица/предприниматели, кроме тех, что выпускают подакцизные товары и занимаются импортом.

Для заявления своего права освобождения от уплаты НДС по ст. 145 НК РФ налогоплательщики должны обратиться в региональную ФНС. Для этого предусмотрительно они готовят доказательную документальную базу.

Предъявлять юридические факты, которыми выступают бухгалтерские бумаги (отчеты, журналы, выписки) разрешено в бумажном и электронном вариантах. Главным документом для ФНС считается уведомление.

Кратко по пунктам статьи

Содержание включает 8 пунктов нормы и касается всех собственников предприятий, включая сельскохозяйственные. В нем указаны следующие условия:

- Лимит прибыли не превышает 2 млн. руб. в течение 3-х месяцев подряд.

- Компания не реализует подакцизные товары + минеральное сырье.

- Освобождение не применяется при ввозе товаров в РФ, в остальных случаях действует документально.

- Организации и ИП должны подавать уведомление + нужные бумаги в ФНС, и не могут отказаться от назначенного срока освобождения от НДС.

- Утрата права на освобождение от налога организацией осуществляется с 1-го числа последующего месяца, если перед его наступлением прибыль на предприятии превысила установленный законом финансовый показатель (2 млн руб.).

- Указываемые бухгалтерские документы (выписки из журналов и книг) должны подаваться вместе с уведомлением.

- При отправке уведомления по почте заказным письмом днем его предоставления в налоговую считается 6-й, с момента оформления почтового заказа.

- Восстановить уплату налогов можно со 2-го или 3-го месяца, сразу после оформления освобождения.

Льгота по НДС дается сроком на 1 год, от нее нельзя отказаться. Воспользоваться нормой статьи 145 НК РФ можно повторно, через год, если выручка не превысит установленный рубеж.

Применение нормы статьи на практике

Пример. Решение ВС № 303-КГ16-8168 Судебная коллегия по экономическим спорам. Кассация (11.07.2016 г.)

ИП Черных В.В. обратился в суд по претензии к Межрайонной ФНС № 7 по Амурской области (г. Тында), так как ему было отказано в предоставлении налоговой льготы ст. 145 НК. Изначально истец судился с налоговой службой в Арбитражном суде, по месту регистрации. Черных В.В. лишь частично признал действия ФНС незаконными.

Подачу кассации ИП пояснил тем, что Арбитражный суд неправильно истолковал норму ст. 145 НК в отношении него. После проверки материалов дела, судья выяснил, что в отношении предпринимателя осуществлялась выездная налоговая проверка, и был обнаружены ряд ошибок в указании сроков использования

Также комиссия выяснила, что:

- Льготы по ст. 145 активно действуют;

- Ведется полноценная хозяйственная деятельность;

- Существует необходимость в уплате налога на добавленную стоимость;

- Требуется заполнение граф документов, подаваемых в ФНС.

Кассация была рассмотрена, стороны выступили со своими доводами. Материалы дела перепроверили.

Решение судьи

Поскольку истцом были поданы неправдивые сведения и открыты факты превышения суммы дохода в 2 млн. руб, а также допущены ошибки и реализовывались подакцизные товары, то он вообще не имеет право на освобождение от уплаты налога. В удовлетворении иска было отказано.

По ошибкам, которые допустила ФНС в работе с истцом и неправильно собранными сведениями, было дано пояснение. Помимо ст. 145 НК РФ, на которую опирался судья, применялись нормы ст. ст. 291.1, 291.6 и 291.8 Арбитражного процессуального кодекса.

Расходы, вызванные применением статьи

Законные условия освобождения предприятий, организаций и ИП от исполнения обязанностей налогоплательщиков не требуют дополнительных расходов. Наоборот, государство предоставляет предпринимателям воспользоваться своим правом в соответствии со ст. 145 НК РФ, в результате чего они смогут поправить свои финансовые дела.

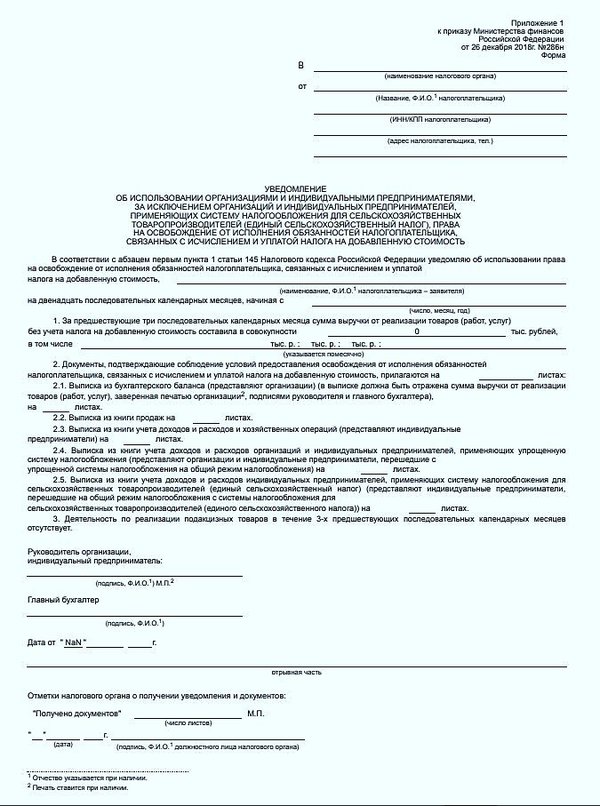

В процессе правоприменения нормы статьи дополнительно пользуются другими юридическими документами – Приказом Минфина № 286н (26.12.2018 г.), Письмом ФНС№ ЕА-4-15/16426@ (25.11.2021 г.).

Дополнительные (не основные) расходы по статье могут быть связаны с судебными спорами. Подача иска в суд составляет в среднем по РФ – 1 000-5 000 руб. + оформление документационного пакета (от 1 000 руб.) и отдельно – услуги адвоката по арбитражным делам. В регионах России судебные издержки могут различаться.

Требуемые документы и куда их подавать

Плательщики НДС, претендующие на временное освобождение от исполнения обязанности налогоплательщиков должны представить в ФНС уведомление, форма которого утверждена Министерством финансов РФ.

При оформлении бланка, в котором отражается общая сумма выручки за последние 3 мес., обязательно указывают:

- Подписанта (сведения о лице, которое заполняет и подписывает бланк).

- ИНН + КПП (для предприятий).

- Код + ФНС по месту регистрации.

- Контактный телефон.

- Дату составления и подачи уведомления.

Вместе с уведомлением в ФНС прилагают следующие выписки из:

- бухгалтерского баланса;

- книги продаж или предоставления услуг;

- журнала учета доходов, расходов и хозяйственных операций, применяющих ОСНО.

При заполнении важно правдиво указывать сведения и не забывать про реквизиты предприятия.

Образец бланка уведомления для ФНС представлен ниже:

Важные нюансы

Подать уведомление могут уполномоченные представители от организаций и ИП, использующие в ведении хозяйственной деятельности ОСНО и имеющие право на освобождение от уплаты НДС. Срок подачи бланка при первичном освобождении – не позднее 20-го числа месяца, с которого руководитель предприятия решил воспользоваться своим законным правом, указанным в ст. 145 НК РФ.

Подача повторного уведомления при вторичном освобождении от уплаты НДС осуществляется в течение 12 мес., с момента первого использования своего права, но не позже 20-го числа следующего месяца.

Плюсы освобождения по ст.145 НК РФ – оно может продлеваться, НДС не уплачивается вообще, по нему не нужно сдавать декларацию. К минусам стоит отнести НДС, включенный в документы поставщиков и влияющий на стоимость работ и услуг, потребуется ведение книги продаж и оформления счетов-фактур по реализации продукции, с выделением налога.